В тазседмичната ни публикация ще анализираме индекса USTECH100. Миналата седмица беше особено волатилна за фондовия пазар, като индексът падна с повече от 700 пункта от началото на месеца поради опасения, че Федералният резерв ще бъде по-агресивен в затягането на паричната си политика. Тези страхове бяха предизвикани от публикуването на протокола от януарското заседание на Фед, който разкри, че някои членове на комисията обмислят повишаване на лихвените проценти с 50 базисни точки поради опасения за нарастваща инфлация. В резултат на това, сега инвеститорите следят внимателно следващите ходове на Фед и всякакви индикации кога и как може да коригира политиките си.

За съжаление, страховете от по-висока инфлация, които тревожеха инвеститорите, не бяха успокоени от икономическите данни от петък. Предпочитаният от Федералния резерв измерител на инфлацията, индексът на потребителските разходи (PCE), показа значително увеличение от 4,7% на годишна база през януари, значително по-високо от прогнозните 4,3% и показанието от предходния месец от 4,6%. Тази новина допълнително изплаши пазарите, което доведе до продължаващи разпродажби. Доходността на облигациите също се повишава в отговор на данните за инфлацията, като доходността на 2-годишните облигации достигна нива над 4,7% – нива, които не са достигни от 2008 г. Това предполага, че инвеститорите са все по-притеснени от инфлационния натиск и възможността Фед да повиши и задържи лихвените проценти по-високи за по-дълъг период от време.

Източник: CNBC

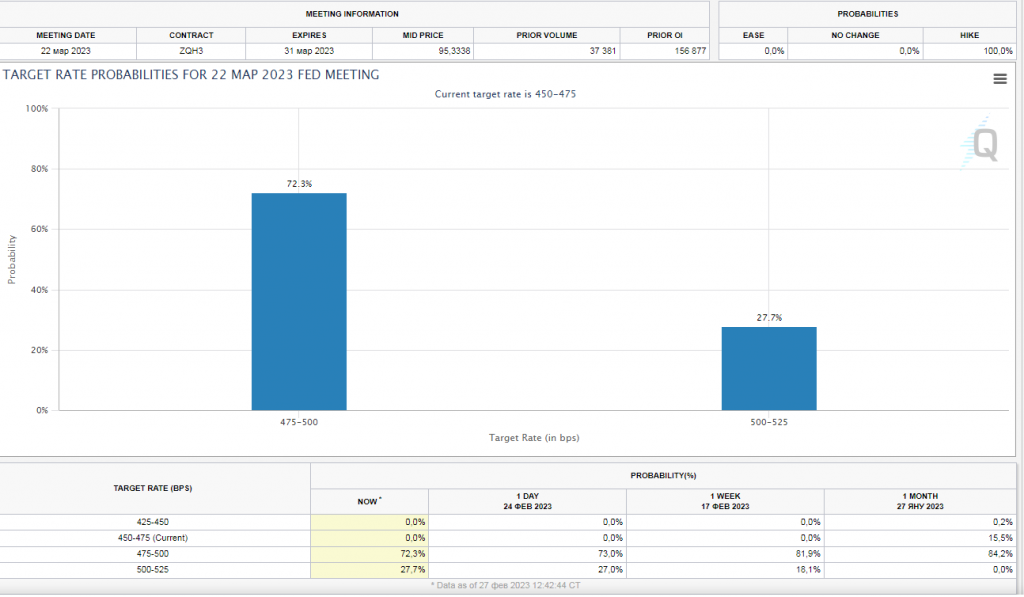

Към момента на писане на анализа, настроенията сред инвеститорите остават негативни и най-вероятно ще се запазят такива в близкото бъдеще. Това е особено вярно в светлината на очакванията за лихвите на Федералния Резерв, според които може да се очаква покачване на лихвите през март, май и юни тази година. Това предполага, че инвеститорите се подготвят за по-агресивен отговор от страна на Фед за борбата с инфлацията, което може допълнително влоши настроенията на пазара.

Източник: CME

Затварянето на индекса в петък под нивото от 12000 е тревожно развитие, но добрата новина е че все още не се търгува под 200 SMA, което осигурява подкрепа при 11900. Двестадневният SMA е широко използван технически индикатор, който много трейдъри и инвеститори използват за оценка на дългосрочната тенденция на дадена акция или индекс. Ако индексът падне под това ниво, той може да е изправен пред значителен натиск от страна на мечките и може да се очакват още разпродажби, като се има предвид увеличението на инфлацията и очакванията за продължаващо повишаване на лихвените проценти.

Миналата седмица не беше толкова лоша за акциите на една компания, която имаше особено впечатляващо представяне – NVIDIA Corporation (NVDA). Производителят на чипове отбеляза забележително рали от повече от 25%, което го прави най-добре представящият се компонент на USTECH100. Силното представяне на акциите се дължеше до голяма степен на отчета на компанията, който показа силен фокус върху изкуствения интелект, споменавайки „AI“ 91 пъти. Освен това, положителните насоки на NVIDIA за предстоящото тримесечие и фискалната година също допринесоха за ралито. Предвид настоящите пазарни настроения, обаче, тези печалби може да не са трайни.

Катализатор за ново рали може да се окаже отчетът на ZOOM, който се очаква да бъде публикуван днес, като консенсусът за EPS е ($0,04).

Тази седмица всички погледи ще бъдат насочени към два критични икономически показателя, които предстои да бъдат публикувани – докладът за молбите за безработица в четвъртък и доклада на ISM в петък. Първото ще ни даде представа за броя на хората, които са подали документи за обезщетения за безработица за първи път, което е ключов показател за здравето на пазара на труда. Второто ще ни даде представа за състоянието на сектора на услугите, който има значителен принос за икономика на САЩ.

Също така, тази седмица трейдърите ще следят и речите на членовете на борда на Федералния резерв:

- Джеферсън (понеделник 18:30 AM ЕЕТ)

- Гулсбий (вторник 12:30 PM ЕЕТ)

- Уалър (четвъртък. 2:00 PM ЕЕТ)

- Логан (петък 09:00 AM ЕЕТ)

Предупреждение за риск:

Предупреждение за риск: Тази статия е с информативен характер. Публикуваната тук информация не представлява предложение за покупка и/или продажба на някой от споменатите финансови инструменти.

„Делтасток“ АД не носи отговорност за грешки, неточности или пропуски, нито за загуби, реализирани в резултат на прилагането или съобразяването с публикуваната информация.

76% от сметките на непрофесионални клиенти губят пари от ДЗР.