Добре дошли в тазседмичното издание на нашия анализ, в който ще се съсредоточим върху ключови събития, които биха могли да повлияят на пазарите и вашата инвестиционна стратегия. Ето и основните събития, които ще следим тази седмица:

Данни за инфлацията в САЩ: CPI и пазарни очаквания

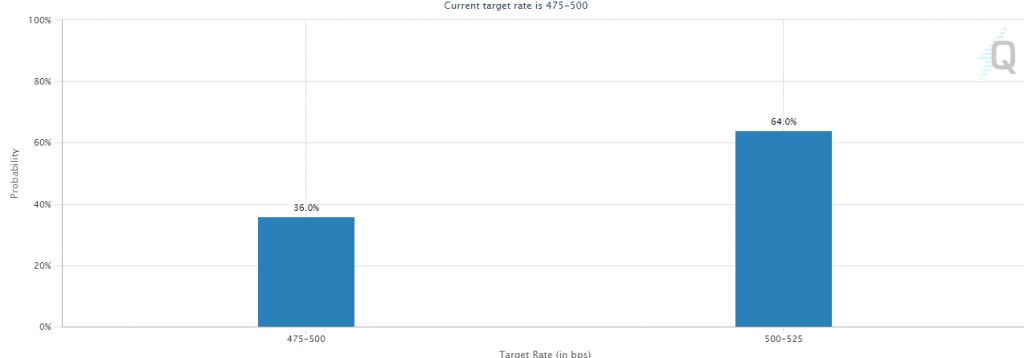

В сряда публикуването на данните за инфлацията за март ще даде представа дали ценовият натиск е намалял достатъчно, за да намали апетита на Федералния резерв за агресивно повишаване на лихвените проценти. Икономистите прогнозират месечно увеличение от 0,4% на основната инфлация, което означава годишно увеличение от 5,6%. Неотдавнашният доклад за работните места в САЩ, който показа сравнително доброто състояние на пазара на труда, увеличава вероятността от ново повишение на лихвените проценти по време на срещата на Фед, която ще се проведе на 2-3 май тази година. Въпреки това, трябва да се има предвид, че голяма част от промяната в неселскостопанската заетост (NFP) се дължи на работни места, създадени от правителството (47 000). Настоящите шансове за увеличение с 25 базисни точки според CME са 64%, както ще видите в долната графика.

Източник: CME FedWatch Tool

Протоколи от Федералния резерв: Насоки за монетарната политика

Протоколът от мартенското заседание на Фед, който ще бъде публикуван в сряда, ще предостави ценна информация за възгледите на членовете на комисията на Федералния резерв относно финансовата система и тяхната готовност да продължат да затягат политиката. Въпреки че пазарът очаква намаления на лихвените проценти преди края на годината, Фед посочи намерението си да поддържа повишени лихви, ако е необходимо. Изказванията на няколко членове на Фед, включително Джон Уилямс, Патрик Харкър, Нийл Кашкари и Томас Баркин, ще бъдат внимателно следени.

Банкови отчети: Състоянието на банковия сектор в САЩ

Инвеститорите ще придобият представа за състоянието на банковия сектор в САЩ след кризата от миналия месец, която е резултат от колапса на два средно големи кредитора. Големите банки, включително JP Morgan с очакван EPS от $3.4, Citigroup с очакван EPS от $1.67, Goldman Sachs, Morgan Stanley и Bank of America, планират да докладват приходите си за първото тримесечие през тази и следващата седмица. Според данните на Refinitiv финансовият сектор на S&P 500 се очаква да отчете 5,2% ръст на приходите на годишна база, докато общите печалби на S&P 500 се очаква да паднат с 5,0%.

Прогнози на МВФ: Перспективи за глобален икономически растеж

Международният валутен фонд (МВФ) ще публикува актуализираната си прогноза за глобалния икономически растеж във вторник по време на пролетното си заседание, на фона на опасения относно висока инфлация и рискове за финансовата стабилност. Централните банкери и финансовите министри ще се съберат във Вашингтон в понеделник, като групата на финансовите министри от Г-20 планира да се срещне в сряда.

Bank of Canada и Bank of Japan

Очаква се срещата на Банката на Канада за определяне на политиката в сряда да остави лихвите непроменени, въпреки индикациите за силна икономика. Междувременно, Казуо Уеда ще наследи Харухико Курода като управител на Банката на Япония в понеделник. Инвеститорите ще бъдат нетърпеливи да разберат намеци за монетарната политика от неговата реч при встъпването в длъжност.

Ключови икономически данни: PPI и продажби на дребно

В четвъртък ще следим публикуването на данните за индекса на производствените цени (PPI). Предишната стойност беше -0,1%, като се очаква да нарасне до 0,1%. Тези данни са от съществено значение за инфлационните тенденции и тяхното въздействие върху бизнеса. Освен това, в петък ще бъдат публикувани данните за продажбите на дребно, като предишните и прогнозираните стойности са -0,4%. Тези цифри могат да повлияят на прогнозите за икономически растеж и ще предоставят допълнителни улики за това дали Федералният резерв ще продължи да покачва основния лихвен процент.

Ще следим отблизо и развитието на събитията в Тайванския проток след ескалацията между китайски и тайвански военни кораби. Повишеното напрежение в региона може да повлияе върху световната икономика и финансовите пазари, особено ако ескалира в по-широк конфликт.

Това са ключовите събития и теми за тази седмица.

Надявам се да сте харесали тазседмичното издание, можете да се свържете с нас с всякакви въпроси или обратна връзка.

Ивайло Чаушев,

Главен пазарен анализатор на “Делтасток”

Предупреждение за риск:

Тази статия е с информативен характер. Публикуваната тук информация не представлява предложение за покупка и/или продажба на някой от споменатите финансови инструменти.

„Делтасток“ АД не носи отговорност за грешки, неточности или пропуски, нито за загуби, реализирани в резултат на прилагането или съобразяването с публикуваната информация.

73% от сметките на непрофесионални клиенти губят пари от ДЗР.