Тази седмица продължаваме с анализа на някои от най-популярните инструменти с валутната двойка GBP/USD, която беше една от най-добре представящите се валутни двойки миналата седмица. До голяма степен аргументите в анализа остават валидни и при търгуване на други кросове, поради взаимната зависимост на пазарите.

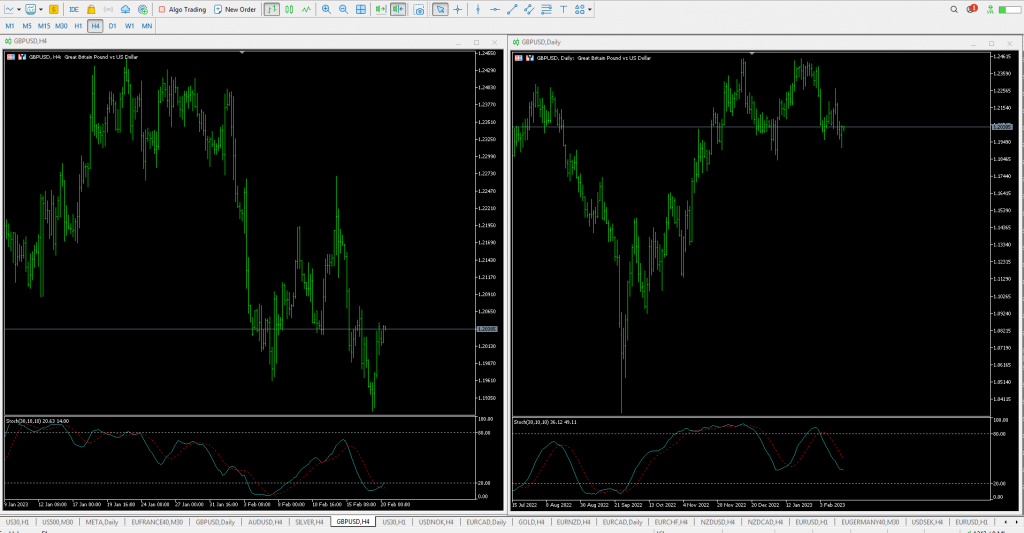

Долната графика показва GBP/USD на 4-часова (ляв панел) и дневна (десен панел) времеви рамки. Под графиките на цените е STOCHASTIC индикаторът (30, 10, 10). От гледна точка на така наречения моментумен тренд, няма потвърждение между индикаторите на двете времеви рамки, което означава вероятна консолидация през тази седмица.

Източник: Deltastock MT5

Силни страни (Strengths)

- През изминалата седмица Обединеното кралство публикува силни данни за продажбите на дребно (+0.5%, спрямо очаквани -0.3% на месечна база), като данните бяха по-добри от тези в САЩ.

- За същия период заплащането на труда в Обединеното кралство също е нараснало с 6.7% изпреварвайки очакванията на икономистите за ръст от 6.5%.

Слаби страни (Weaknesses)

- Данните за инфлацията (CPI, Consumer Price Index) във Великобритания до голяма степен неутрализира влиянието на данните за пазара на труда, поради понижението от 5.8% на основния CPI на годишна база (срещу 6.2% очаквани и 6.3% през декември).

- Доходността на 2-годишните облигации в Обединеното кралство се понижи, докато доходността на 2-годишните облигации в САЩ достигна локален връх след последните данни за CPI във Великобритания и САЩ. Това предизвика разпродажба на GBP/USD.

- Доходността на американските 2-годишни ДЦК достигна до 4.80% – най-високо ниво от ноември 2022 г.

Възможности (Opportunities)

- Преобладаващото мнение от последните месеци е, че икономиката на САЩ върви към рецесия, а това би намалило инфлацията, което ще позволи на Федералния резерв да прекрати своя цикъл на повишаване на лихвените проценти.

- Средносрочните перспективи за икономиката и активите на Обединеното кралство са подобряват от перспективата за по-ниска инфлация, която Bank of England вярва, че ще спадне до целевото ниво от 2.0% до 2024 г.

- По-ниската инфлация във Великобритания през следващата година би трябвало да подкрепи възстановяването на реалните доходи и потребителските разходи през първата половина на 2024 г., както се вижда от данните за продажбите на дребно от изминалата седмица.

Заплахи (Threats)

- В петък излизат данните за PCE (Personal Consumption Expenditure) в САЩ, който е един от ключовите индикатори за инфлацията под наблюдение от Федералния Резерв.

- Ключово събитие през предстоящата седмица в САЩ са протоколите от последното заседание на FOMC (Federal Market Open Committee, сряда).

- Доходността на облигациите в САЩ се покачва, доларът достигна нивата от 6 януари. По-силни данни за индексите PМI във вторник и изказвания на представители на Фед, биха могли да определят седмичния тренд на GBP/USD.

В заключение, наблюдава се интересен феномен при пазарната оценка на риска за САЩ и Великобритания.

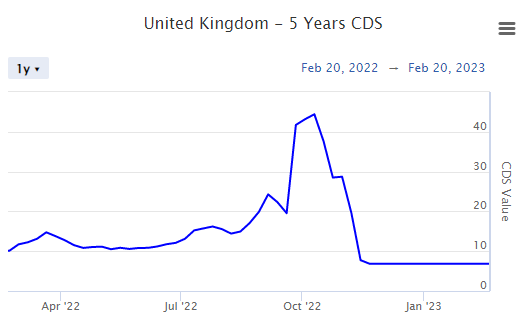

Петгодишните застраховки за кредитно неизпълнение (CDS, Credit Default Swaps) на задълженията на Обединеното Кралство не се промениха през изминалата седмица, нито през последния месец. За годината обаче, те са намалели с 34.03%.

Източник: https://www.worldgovernmentbonds.com/

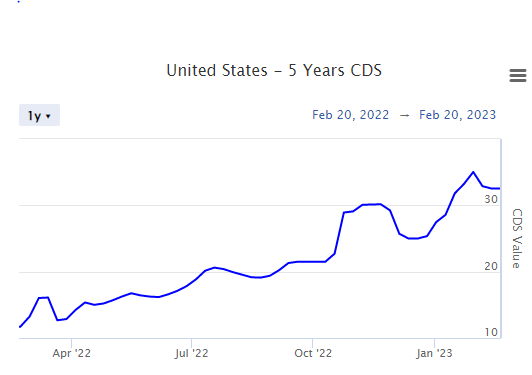

От друга страна, петгодишните застраховки за кредитно неизпълнение (CDS, Credit Default Swaps) на САЩ се понижиха с 0.3% през изминалата седмица. За годината обаче те са нараснали с 177.95%.

От тази гледна точка, държавният дълг на САЩ е относително по-рисков от този на Великобритания.

Източник: https://www.worldgovernmentbonds.com/

Отдел „Капиталов пазар“ на “Делтасток”

Предупреждение за риск:

Предупреждение за риск: Тази статия е с информативен характер. Публикуваната тук информация не представлява предложение за покупка и/или продажба на някой от споменатите финансови инструменти.

„Делтасток“ АД не носи отговорност за грешки, неточности или пропуски, нито за загуби, реализирани в резултат на прилагането или съобразяването с публикуваната информация.

76% от сметките на непрофесионални клиенти губят пари от ДЗР.