Източник: Dreamstime

Възприемаме клиентите си като част от екипа ни. Поради това ще ви представим различни методи и подходи за анализ, които се използват от професионалните трейдъри. Стремежът ни е да развием информационна платформа, своеобразна трейдърска екосистема, с различни инструменти и информация, които биха били полезни за трейдърите и биха повишили инвестиционната култура.

В допълнение към ежедневните анализи на „Делтасток”, поставяме началото на редовен седмичен анализ на някои от най-търгуваните от нашите клиенти инструменти. Ще започнем с германския индекс EUGERMANY40.

Също така, можете да се запознаете с нашите очаквания за основните валути за първото полугодие на 2023 г.

Индексите са показателни за цялостното настроение на пазарите. Те имат необходимата волатилност, което ги прави подходящи за търговия с всякакъв времеви хоризонт.

За начало нека да представим малко контекст, а след това ще покажем два метода за анализ с обективни критерии.

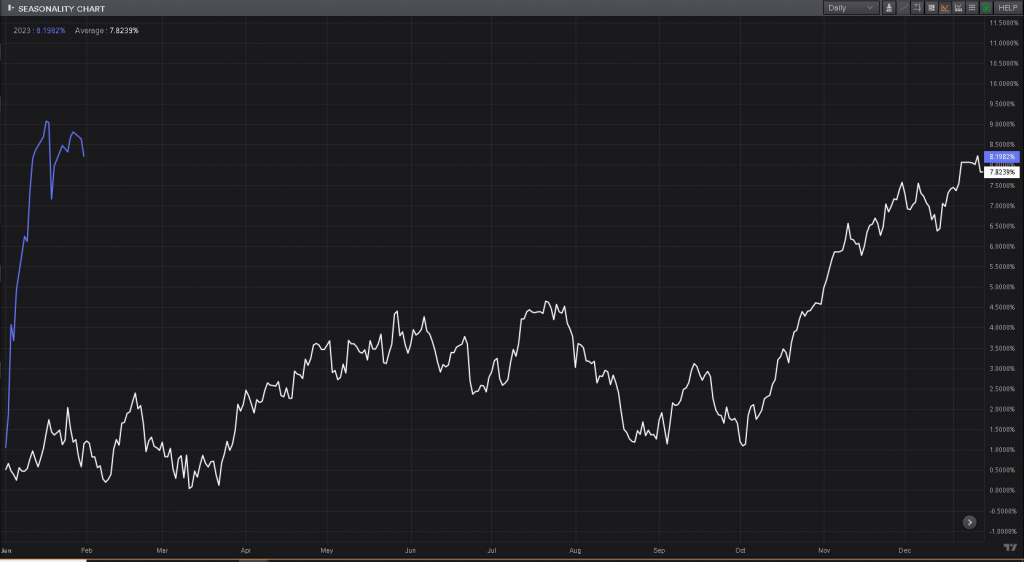

От статистическа гледна точка, първо ще идентифицираме месеците и дните от седмицата, през които индексът се представя исторически най -добре.

На долната графика се вижда, че февруари е един от слабите месеци за индекса на базата на историческото му представяне за последните 20 години (бяла крива).

Лилавата крива е реализираното процентно представяне на EUGERMANY40 от началото на 2023 г.

Източник: Reuters

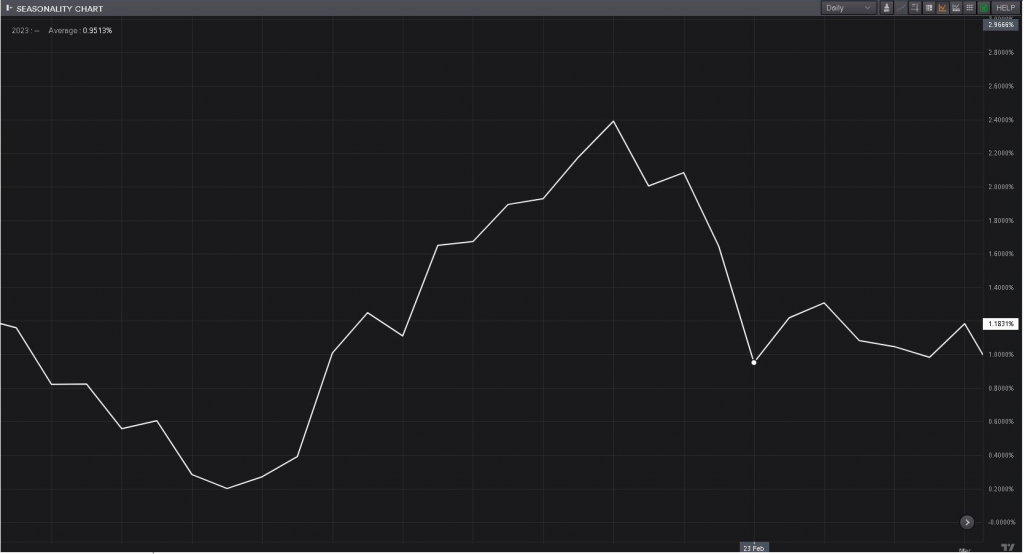

Поради горепосочените исторически данни ние бихме искали да знаем в кои търговски дни от февруари германският индекс има тенденцията да се представя по-лошо. За това ни помага долната графика на сезонността за февруари на базата на последните 20 години.

Източник: Reuters

На базата на горната информация виждаме, че през февруари германският индекс има тенденцията да е негативен, като особено ясно това е изразено през първия и четвъртия ден на търговската седмица.

Имайте предвид, че горната информация НЕ Е тайминг инструмент, а по-скоро предварителна карта, която ни показва статистическото предимство, което имаме от историческите тенденции.

Накрая оптимизираме анализа си чрез система, която се базира на монетарните условия и политика на централните банки. Тук имаме предвид, че при по-стръмна крива на доходността (позната и като срочна структура на лихвените проценти), пазарите имат тенденция да се представят по-добре. Кривата на доходността е свързана със склонността на банките да отпускат заеми, както и на компаниите да се финансират чрез облигации директно от пазара. Като общо правило, когато кривата на доходността е стръмна, това показва, че имаме благоприятни условия за кредитиране, а когато кривата е обърната (inverted) това показва, че краткосрочните облигации са с относително по-висока лихва, което не стимулира банките да кредитират бизнеса, така и компаниите да заемат ресурс.

Кривата на доходността се отразява директно както на дисконтовия фактор на бизнес проектите на компаниите, така и на лихвения диференциал (разликата между депозити и кредити) на банките.

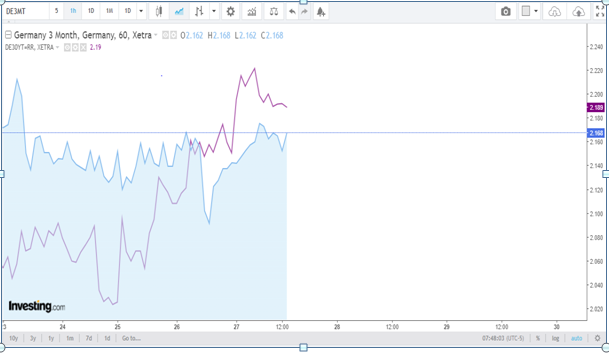

Ако съотношението на доходността на 30-годишните германски държавни облигации към 3-месечната доходност на германски държавни облигации е по- голямо от 1.15, това би благоприятствало дългите позиции. Ако съотношението е под 1.15, това би благоприятствало късите позиции. Идеята тук е, че при по-стръмна крива на доходността, пазарите се представят по-добре, заради срочната структура на лихвените проценти.

Долната графика показва 30-годишната доходност (лилава крива) и 3-месечната доходност (плътната крива) за изминалата седмица.

Източник: www.investing.com

В случая съотношението е 1.009, което ни показва, че немският индекс може да не се представи добре и според този анализ късите позиции са по-подходящи.

Имайте предвид, че горепосочената система е с аналитична цел и НЕ Е ТАЙМИНГ ИНСТРУМЕНТ, както и НЕ Е ПРЕПОРЪКА ЗА ТЪРГОВИЯ.

В близко бъдеще имаме намерението да ви предложим още интересни материали, като силно ви насърчаваме да следите сайта и блога ни за вълнуващи инициативи. Най-вече се надяваме да ни предостaвите обратнa връзка за публикуваните материали и въпроси, свързани с международните финансови пазари, които ви вълнуват.

Предупреждение за риск:

Предупреждение за риск: Тази статия е с информативен характер. Публикуваната тук информация не представлява предложение за покупка и/или продажба на някой от споменатите финансови инструменти.

„Делтасток“ АД не носи отговорност за грешки, неточности или пропуски, нито за загуби, реализирани в резултат на прилагането или съобразяването с публикуваната информация.

76% от сметките на непрофесионални клиенти губят пари от ДЗР.