През последните няколко десетилетия Съединените щати преминаха през няколко периода на затягане на паричната политика, характеризиращи се с повишаване на лихвения процент (FFR). Тези повишения на лихвените проценти имат значителни последици върху финансовата среда, особено върху достъпа на фирмите до кредити. Тази статия разглежда връзката между затягането на паричната политика и стандартите за отпускане на заеми, като обсъжда потенциалните рискове и ползи, свързани с по-нататъшното повишаване на лихвените проценти за икономиката на САЩ.

Защо банковите кредитни стандарти са важни?

Стандартите за кредитиране служат като ценен индикатор за финансовия пейзаж в САЩ, отразявайки желанието на банките да отпускат кредити. Когато банките затягат стандартите за кредитиране, те ограничават достъпа до кредити за бизнеса и потребителите, което води до намаляване на икономическата активност. От друга страна, по-леките стандарти за кредитиране сигнализират за по-лесна кредитна среда, насърчавайки растежа и инвестициите.

От началото на 90-те години САЩ са имали четири значими периода на затягане на паричната политика:

1993-1995 г.

1999-2001 г.

2004-2007 г.

2016-2019 г.

2022 – ?

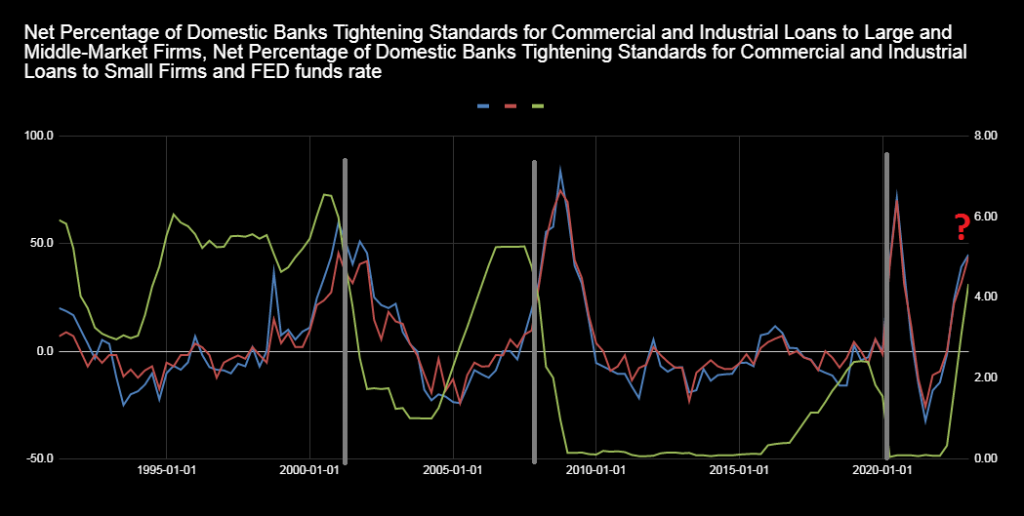

По време на всеки от тези епизоди се наблюдава значимо увеличение на банките, които затягат стандартите за кредитиране, няколко тримесечия след затягането на монетарната политика. Този модел предполага, че финансовите условия стават по-затегнати поради вдигането на основния лихвент процент, като ефектите се затвърждават след кратко забавяне, както може да се види от графиката по-долу. В настоящия цикъл, финансовите условия се затягаха паралелно с основния лихвен процент. Това предполага, че те вероятно ще продължат да стават по-строги, като се има предвид ефектът на забавяне, тъй като Федералният резерв продължава да покачва основния лихвен процент.

Зелената линия в графиката показва ОЛП на Федералния резерв, сините и червените линии показват нетния процент на местните банки, затягащи стандартите за търговски и индустриални заеми за малки и големи фирми. Сивите вертикални линии показват рецесии.

Източник: Federal Reserve Bank of St. Louis

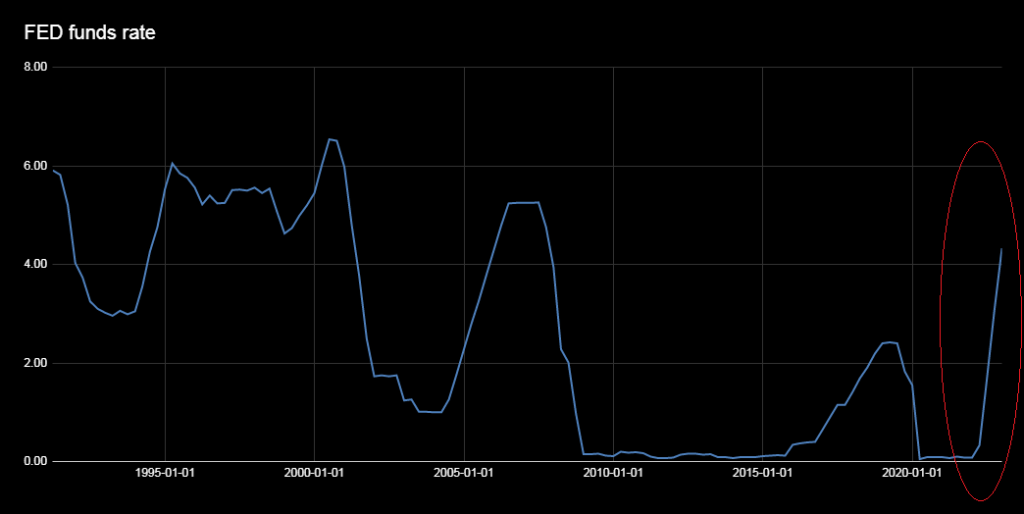

Затягането на паричната политика e ефективен инструмент за справяне с инфлационния натиск, поддържане на финансова стабилност и осигуряване на устойчив икономически растеж. Чрез повишаване на лихвените проценти Федералният резерв цели да намали количеството пари, циркулиращи в икономиката, като по този начин управлява инфлационните очаквания и предотвратява прегряването на икономиката. По този начин централната банка може също така да насърчи практики за отговорно кредитиране и да смекчи рисковете, свързани с прекомерното заемане и образуването на балони на активи. Въпреки това, 10 години на изключително разхлабена парична политика доведоха до необходимостта от много, много агресивен цикъл на затягане, който най-вероятно ще тласне икономиката към рецесия. Важно е да се подчертае, че настоящият цикъл на повишаване на лихвите е особено агресивен, както може да се види в стръмния наклон на синята линия, показана по-долу.

Източник: Federal Reserve Bank of St. Louis

Но какви са рисковете от затягането на монетарната политика?

Въпреки че затягането на паричната политика може да играе съществена роля за управлението на инфлацията и поддържането на финансовата стабилност, то има и отрицателно въздействие върху икономиката:

- По-високите лихвени проценти могат да доведат до повишени разходи по заеми за банките и финансовите институции, намалявайки тяхната рентабилност и способността им да отпускат заеми. Това може да доведе до по-висок процент на банкови фалити (както видяхме наскоро), намалена конкуренция и по-високи лихви по кредитите за кредитополучателите.

- Тъй като банките затягат стандартите за отпускане на заеми в отговор на по-високите лихвени проценти, предприятията и потребителите може да открият, че е по-трудно да получат кредит, което води до намалени инвестиции, потребителски разходи и потенциално до рецесия.

- По-високите разходи за заеми могат да доведат и до намалени разходи за покупки, зависещи от кредита, като автомобили и жилища, оказвайки влияние върху индустриите, които зависят от потребителското търсене и водят до загуба на работни места и икономическа стагнация.

- Фирмите може да станат по-колебливи да инвестират в растеж и експанзия поради увеличените разходи за заеми, забавянето на създаването на работни места, иновациите и общата производителност.

- Разходите за обслужване на съществуващ дълг както за бизнеса, така и за потребителите, се увеличават с по-високитe лихвени проценти, което потенциално води до по-високи нива на неизпълнение и фалити.

- По-високите лихвени проценти могат непропорционално да засегнат домакинствата с по-ниски доходи и малкия бизнес, като изострят неравенството в доходите и възпрепятстват икономическата мобилност.

- Промените в паричната политика на САЩ могат значително да повлияят на международните финансови пазари, тъй като по-високите лихвени проценти в САЩ могат да доведат до изтичане на капитал от нововъзникващите пазари, потенциално дестабилизирайки тези икономики и причинявайки финансова зараза.

Сега идва големият въпрос – какво ще направи Фед ще на следващата си среща?

С наближаването на следващата дата за евентуално увеличение на лихвените проценти, повечето големи банки в САЩ и Европа очакват Федералният резерв да повиши лихвените проценти с още 25 базисни пункта следващия месец. Това следва решението на Фед да продължи с повишаването на лихвените проценти през март, въпреки банковата криза в САЩ и затегнатите условия за отпускане на заеми, които пораждат опасения за потенциална рецесия.

Понастоящем вероятността за увеличение с 25 базисни точки от Фед през май е 85%. Ако това се случи, основният лихвен процент ще достигне достигне 5%, което ще доведе до граници на лихвите от 5% до 5,25%. Към момента пазарите очакват пауза и намаленията на лихвите през втората половина на годината, което е в голямо разминаване със сигналите от Федералния резерв, които не индикират сваляне на ОЛП.

Прогнозите на големите банки в САЩ и ЕС за терминалния лихвен процент и следващото покачване са:

🏦 Bank of America: увеличение с 25 базисни точки, 5% – 5,25%; вижда значителен риск от свиване на икономическия растеж през Q2

💰UBS: увеличение от 25 базисни точки, 5% – 5,25%

🏦 J.P. Morgan: Увеличение с 25 базисни точки , 5% – 5,25%; предвижда рецесия в САЩ през четвъртото тримесечие на 2023 г.

💰 Morgan Stanley: увеличение с 25 базисни точки, 5% – 5,25%

🏦 Deutsche Bank: увеличение с 25 базисни точки, 5,10%; очаква умерена рецесия

💰 Goldman Sachs: увеличение с 25 базисни точки, 5% – 5,25%

🏦 Citi: увеличение с 25 bps, 5,5% – 5,75% терминален лихвен процент

💰 Societe Generale: увеличение с 25 базисни точки, 5,5% – 5,75% терминален лихвен процент

🏦 Wells Fargo: увеличение с 25 базисни точки; смята, че е вероятна рецесия към края на годината

🌐 Nomura: Федералният резерв ще задържи ОЛП на текущите нива

Нашите очаквания са за увеличение с 25 базисни пункта, но също така смятаме, че Фед може да прави грешка, като повиши лихвените проценти през май, тъй като банковата криза отшумя, но все още има структурни проблеми и пазарът на недвижими имоти започва да показва пукнатини, рискувайки прекомерно затягане на монетарната политика. Освен това, пазарът на труда все още не е усетил пълното въздействие на затягането.

Ивайло Чаушев

Главен пазарен анализатор на “Делтасток”

Предупреждение за риск:

Тази статия е с информативен характер. Публикуваната тук информация не представлява предложение за покупка и/или продажба на някой от споменатите финансови инструменти.

„Делтасток“ АД не носи отговорност за грешки, неточности или пропуски, нито за загуби, реализирани в резултат на прилагането или съобразяването с публикуваната информация.

73% от сметките на непрофесионални клиенти губят пари от ДЗР.