Източник: Dreamstime | Автор: Делтасток

Време за четене: 13 минути

Точно в момента, в който светът се канеше да излезе от продължилата вече две години пандемия, разтърсила световната икономика из основи и принудила милиони хора да работят от вкъщи, той бе въвлечен в най-жестоката хуманитарна трагедия от Втората световна война насам.

Поради това, когато руският президент Владимир Путин нареди на войската си да нападне Украйна в ранната утрин на 24 февруари, 2022 г., той хвана голяма част от инвеститорите абсолютно неподготвени.

Последвалият конфликт натежа на и без това отслабената от COVID икономика, доведе до хиляди жертви и за двете воюващи страни, и принуди над 3.25 млн. украинци да потърсят убежище извън родината си. Но докато случващото се в момента е безспорно една ужасна трагедия, значи ли това, че инвеститорите следва да разпродадат всичките си активи и да се покрият на сигурно място с печалбите си?

Съвсем не! Всъщност, най-доброто нещо, което бихте могли да направите в момента, е да запазите самообладание и да адаптирате стратегията си според ситуацията – все пак историята е на ваша страна. Но докато стигнем до положителната част на всичко това, нека първо направим бързо обобщение на досегашния ефект на войната върху глобалните пазари.

Владимир Путин срещу света

“Това е началото на новата Студена война. Конфликтът би могъл да приеме най-различни форми и най-вероятно няма да бъде разрешен скоро. С времето ще става все по-трудно да получаваме достоверна информация за случващото се в Украйна, което допълнително ще засили несигурността на пазарите”.

Дейвид Бриджис, анализатор на геополитически рискове за Fidelity Investments

Към момента на писане на статията, руско-украинският конфликт се проточва вече четвърта седмица и е довел до огромни щети по цивилната инфраструктура на страната, както и до може би най-обширния пакет от санкции срещу дадена държава в съвременната ни история. Сред по-сериозните санкции, целящи да отслабят икономиката на Русия и ресурсите на нейните олигарси, са изключването на банките от системата SWIFT, замразяването на над $600 млрд. под формата на чуждестранни кешови резерви, както и скорошното вето върху вноса на руски нефт, наложено от САЩ и Великобритания.

Геополитическият хаос принуди и много водещи международни корпорации да изтеглят присъствието си от региона временно или за постоянно. Сред тези компании са:

– Финансов сектор: JPMorgan и Goldman Sachs

– Развлекателен сектор: Apple и Nike

– Хранителна промишленост: Coca-Cola, McDonald’s и Starbucks

– Енергиен сектор: Shell, BP, Exxon Mobil и Equinor

– Авиационен сектор: Deutsche Lufthansa и Boeing

– Добивна промишленост: Rio Tinto Group

В първите дни от началото на войната пазарите бяха разтърсени, но скоро след това започнаха да се възстановяват (за това малко по-късно). Тъй като Русия е водещ износител на петрол и природен газ, това доведе до главоломен ръст в цената на енергията, и то най-вече за европейците, свикнали да получават значителна част от необходимия за региона природен газ от Москва и които сега са принудени да търсят зелени алтернативи. Цените на хранителните стоки също се очаква да поскъпнат, тъй като Русия и Украйна имат значителен дял в производството на земеделски стоки. За сравнение, износът на пшеница, царевица и слънчогледово семе и други хранителни стоки от двата региона възлиза на повече от една десета от общо търгуваните храни в глобален мащаб.

Седмична графика на USD/RUB за 05.2019 – 03.2022 | Източник: Delta Trading

У дома, руснаците водят втора война – тази за спасяването на каквото е останало от тяхната икономика. Вследствие на SWIFT забраната, националната им валута – рублата, се срина до рекордно ниски стойности (към момента на публикуване една рубла се търгува за по-малко от един американски цент), което принуди руската централна банка да вдигне лихвения си процент до нечуваните 20%. Освен това, борсовият пазар там бе временно замразен, а рекордната инфлация доведе до рязко увеличение в цените на всичко от банани и мултивитамини до технологии и автомобили, като анализатори предвиждат ситуацията да се влоши още повече с проточването на войната до в степен, в която Русия дори би могла да обяви фалит.

Ефектът на военния пъзел

„Ако се водим по своята интуиция, то бихме очаквали несигурностите покрай един геополитически конфликт да имат своето негативно отражение върху борсовия пазар. Реалността, обаче, не е такава, освен по време на войната в Персийския залив, когато пазарната волатилност достигна средната си стойност в исторически план”.

Марк Армбръстър, президент на Armbruster Capital Management

Спонтанната война е рядко явление и тази между Украйна и Русия не е изключение, тъй като напрежение между тях съществува още от безапелационното анексиране на Крим през 2014 г. насам. Началото на конфликта доведе до срив от 5% във водещия щатски индекс S&P (US500), цената на петрола от сорт Брент надхвърли $100 за барел, а златото скочи с 3.9% до над $1900 за тройунция.

Добрата новина е, че въпреки първоначалния съкрушителен ефект на военните действия върху глобалната икономика, в дългосрочен план пазарите имат тенденцията да се адаптират към новите условия и често да се представят по-добре отколкото в мирно време! Всъщност, малко след като конфликтът започна, европейските ценни книжа записаха най-голямото си рали от март 2020 г. насам, щатските акции достигнаха най-високите си стойности от юни 2020 г., а петролът потъна с над 10% до $100 за барел. Но каква е причината за всичко това?

Както се оказва, това е добре документиран феномен, който учени от Шведския финансов институт са кръстили “военният пъзел” след като анализират база данни за американски военни конфликти в периода след Втората световна война. След по-обстоен поглед те открили закономерност, според която назряващата опасност от предстояща война обикновено води до първоначален спад на пазарите, който малко след началото на войната бързо се обръща в рали. Ако, обаче, войната хване пазарите абсолютно неподготвени, то тя постига обратния ефект и вместо това наблюдаваме сериозен срив.

Вземайки това предвид, възможна причина за възстановяването, което виждаме в момента, е че инвеститорите осъзнаха безпочвеността на техните опасения за предстояща атомна Трета световна война, поради което конфликтът вече се разглежда като проблем от регионален, а не от световен характер. В допълнение, пазарите подозираха за истинските намерения на Русия месеци преди самата атака, което им помогна да се подготвят за удара.

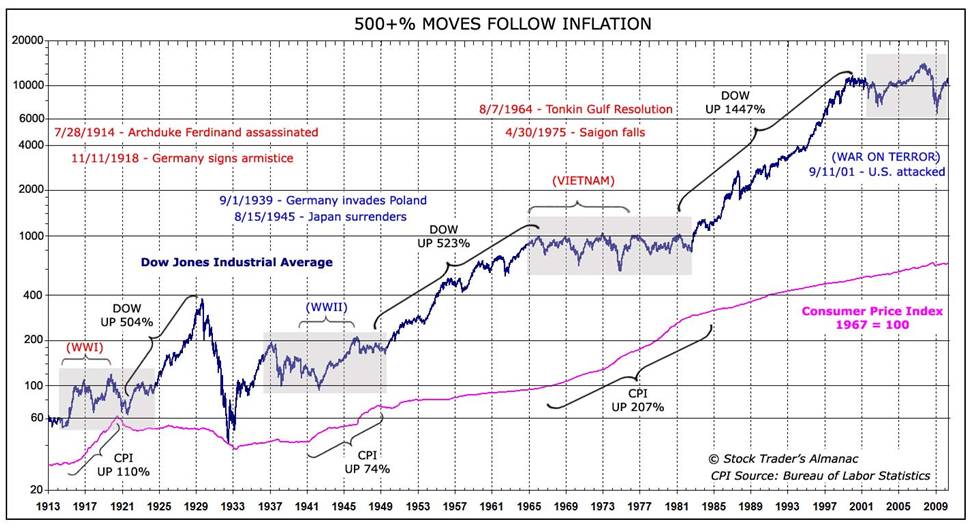

Знаем, че всичко това звучи адски нелогично, поради което бихме искали да насочим вниманието ви към по-долната графика.

Източник: Бюрото по трудова статистика на САЩ

Както можете да видите и сами, графиката проследява историческото представяне на бенчмарковия щатски индекс Dow Jones (US30) по време на три значими конфликта: Първата световна война, Втората световна война и Виетнамската война. Ето ги резултатите:

– Към края на ПСВ, индексът записва печалби от 43% (8.7% на годишна база)

– Към края на ВСВ, индексът записва печалби от 50% (7% на годишна база)

– Към края на Виетнамската война, индексът записва печалби от 43% (5% на годишна база)

Обобщени, тези данни показват, че сумарните печалби на индекса US30 по време и на трите силно волатилни исторически периода е 45%, или близо 7% на годишна база. И докато инвеститорите никога не следва да базират стратегиите си на минало представяне, всичко това показва, че инвестициите във военно време имат шанса да бъдат също толкова печеливши (ако не и повече) от тези, направени в мирно време – стига да знаете къде да търсите. И като стана въпрос за това…

Към какви активи-убежища могат да се обърнат инвеститорите?

Акции на компании от отбранителната индустрия

Седмична графика на BAE за 05.2019 – 03.2022 | Източник: Delta Trading

Да започнем с най-очевидния избор в списъка – акции на компании в отбранителната и авиационната индустрия. Тъжен факт е, че компаниите-производители на оръжия и друго офанзивно или дефанзивно оборудване обикновено печелят повече по време на геополитически конфликти. Ето и някои добри кандидати:

– BAE Systems (световна компания в сферата на отбраната, въздушното пространство и сигурността)

– Airbus (европейски доставчик на хеликоптери и самолети)

– Raytheon (производител на самолетни двигатели, хеликоптери и въздушни системи)

– Lockheed Martin (предлага военни превозни средства и свързани с тях технологии)

– General Dynamics (компания в сферата на отбраната и въздушното пространство)

От гореизброените, първите две компании изглеждат особено актрактивни, тъй като наскоро докладваха силни печалби и кешови потоци. В допълнение към по-традиционните акции от отбранителния сектор, тези в сектора за киберсигурност също набират популярност поради зачестилите през последното десетилетие кибератаки. Някои отправни точки тук биха могли да бъдат:

– Avast (чешка международна компания, предлагаща антивирусен софтуер за компютри и мобилни устройства)

– CrowdStrike Holdings (щатска компания за облачна сигурност, предлагаща защита от кибератаки и информация, свързана с тях)

– Palo Alto Networks (разработчик на защитен софтуер за предприятия, доставчици на услуги и правителствени организации от цял свят)

– Splunk (базирана в САЩ международна компания, предлагаща софтуер за проследяване, откриване и анализ на големи бази данни)

Злато и сребро

Седмична графика на злато за 05.2019 – 03.2022 | Източник: Delta Trading

Ето че стигнахме и до златото – “Светия Граал” на активите-убежища, тъй като то често бива използвано от инвеститорите като хедж срещу инфлацията поради простата причина, че номиналната му стойност е по-стабилна от тази на световните валути. Началото на войната доля още масло в инфлационния огън, поради което жълтият метал отново е желан актив, а цената му се изстреля с над 4% и е на път да достигне $2000 за тройунция.

Разбира се, освен купуването на физическо инвестиционно злато или търгуването му като CFD, инвеститорите биха могли да закупят и CFD върху акциите на водещи минни компании, като например Barrick Gold Corp и Rio Tinto Group, или пък дори да закупят борсово търгуван фонд върху злато. Тук е редно да вмъкнем една бележка под линия, а именно че някои добивни компании към момента изпитват финансови затруднения вследствие на покачващата се инфлация, така че изборът на такива акции следва да бъде информиран и да бъде базиран на актуални тримесечни отчети и други данни.

Седмична графика на фючърси върху мед за 05.2019 – 03.2022 | Източник: Delta Trading

Златото не е единственият метал, чиято цена се облагодетелства от хуманитарната криза. Тъй като Русия е богата на природни изкопаеми, в това число и на значителни медни залежи, това направи металът доста по-ценен отколкото бе преди едва месец, както и сами бихте могли да се уверите от горната графика.

Стоки

Седмична графика на фючърси върху газ за 05.2019 – 03.2022 | Източник: Delta Trading

Обществена тайна е, че Европа в значителна степен разчита на Москва когато става въпрос за природен газ (над 30% от вноса на газ идва от Русия), като собствените резерви на региона вече вървят към привършване. Настоящата криза вече доведе до скок в цената на изкопаемото гориво до невероятни висоти. Но това не е всичко – истинската опасност би дошла, ако Русия реши да прекрати доставките и така Европа би могла да преживее дори още по-тежка зима от настоящата, освен ако междувременно тя не успее да се договори с други доставчици на природен газ.

Алтернатива тук би могла да бъде подписването на дългосрочни договорни отношения с Катар, Източна Африка и САЩ, но дори и тогава Европа ще се конкурира за същите ресурси със също толкова гладната за газ Азия, което би могло да доведе до по-високи доставни цени от настоящите. Колкото и неприятна да е цялата ситуация, обаче, по-високата цена на газа все пак е добър хедж за инвеститори, търсещи начини да опазят средствата си срещу нарастващата инфлация в глобален мащаб.

Седмична графика на фючърси върху петрол за 05.2019 – 03.2022 | Източник: Delta Trading

Петролният пазар описва подобна картина – в даден момент, цената за барел бе достигнала седем-годишен връх от $115, и докато това рали вече го няма, самият факт, че големите петролни играчи с още по-голям дял на руския пазар, като BP и Exxon, прекратиха дейността си в региона, сигнализира за възможен предстоящ глобален недостиг и покачване на цената в близкото бъдеще.

Акции на технологични и телекомуникационни компании

Седмична графика на Microsoft за 05.2019 – 03.2022 | Източник: Delta Trading

Обикновено, при военно положение се залага на възможно най-сигурни инвестиции, като например акции на популярна верига хранителни магазини или на водещ производител на храна. Тъй като всички тези компании в момента се борят с нарастващата инфлация, обаче, ситуацията изисква промяна в стратегията. Поради това, някои професионалисти вече гледат на телекомите и технологичните компании като по-добрата алтернатива. Акциите на Microsoft, например, за момента изглеждат като добър вариант, както и тези на британската BT Group.

Ключът към успеха тук, обаче, е да се търсят единствено акции на компании с проверена финансова история, като настоящият спад следва да е плод на войната в Украйна и на други непредвидени обстоятелства, а не поради допусната грешка от страна на самите бизнеси. Обикновено, в такива моменти цените на подобни акции също са и по-ниски, тъй като печалбите на компаниите спадат докато те успеят да се адаптират към новите пазарни условия, така че в предстоящите седмици и месеци не е лоша идея да държите технологичния сектор като цяло под око.

Криптовалути

Седмична графика на BTC/USD за 05.2019 – 03.2022 | Източник: Delta Trading

От началото на войната са направени над 600 000 крипто дарения в размер на над $80 млн. (повечето с биткойни или етър), с цел подкрепянето на украинското правителство и армия, като в първите дни на конфликта цената за биткойн бе скочила с 20% и в един момент дори бе надхвърлила $45 000.

Както и при петрола, обаче, и това рали бе мимолетно. Самият факт, че то изобщо се случи, обаче, наново разпали дебата относно биткойна и ролята му в световната финансова система, по-конкретно дали той би могъл да замени златото като новия стандарт в активите-убежища във военно време, тъй като цената му, за разлика от рублата и другите валути, не е толкова податлива на сривове.

За инвеститори, преследващи дългосрочни цели, настоящият спад в цената на криптовалутите би могла да бъде добра възможност за тяхното закупуване, тъй като след възстановяването на пазара е възможно те да донесат значително по-високи печалби от инвестициите, направени в мирно време. Разбира се, никога не си струва да се инвестира голяма сума пари в криптовалути наведнъж, особено ако не можете да си позволите да я загубите!

Заключение: нещата не са толкова лоши, колкото ни се струват!

„За последните няколко години, пазарите са се научили да не реагират прекалено остро на политически и геополитически трусове поради две причини: вярата, че няма да последва втори значителен трус, както и че централните банки веднага биха взели адекватни мерки за погасяване на високата волатилност на пазарите”.

Мохамед Али Ел-Ериан, главен икономически съветник за Allianz

Въпреки изкушаващата мисъл да разпродатете всичките си активи по време на конфликт и да се покриете някъде със събраните печалби, този ход може да се окаже нож с две остриета, тъй като пазарите рано или късно ще се възстановяват. И докато никой не може да каже със сигурност кога точно ще се случи това, ако погледнем как са протекли предишни военни конфликти, то ще видим, че глобалната икономика винаги е намирала начин да се стабилизира в дългосрочен план, оставяйки онези, които в паниката си са разпродали всичко, в калта.

В допълнение, геополитическите напрежения обикновено водят до понижаване цената на по-стойностните акции, което дава още по-голям стимул на дългосрочните инвеститори да останат на пазара и да се преборят с новите трудности. Така че, независимо от това коя стратегия за активи-убежища си изберете – злато, криптовалути, акции или комбинация от трите – никога не трябва да позволявате на паниката да надделява, тъй като това може да размъти мисълта ви и да доведе до нежелани резултати.

И докато светът се е променил много за последните години и историческите ценови модели вероятно няма да се повторят дословно, чрез изкъсото следене на пазарни фундаменти, като тримесечни отчети, инфлационни и лихвени проценти и индикатори за икономически ръст, имате по-голям шанс да преживеете тази злощастна война и да излезете от нея по-силни (както във финансов, така и в психически план) от преди.

Предупреждение за риск: Тази статия не представлява предложение за покупка и/или продажба на някой от упоменатите финансови инструменти. Информацията е взета от широкодостъпни източници и медии.

„Делтасток“ АД не носи отговорност за грешки, неточности или пропуски в тези материали, нито за загуби, реализирани в резултат на прилагането или съобразяването с публикуваната информация. „Делтасток“ не носи отговорност за никакви специални, индиректни и случайни щети или такива, произтичащи от тази информация. Това включва, но не е ограничено до загуби или нереализирани печалби.

***

Чувствате се достатъчно смели да инвестирате във времена на война? Търгувайте всички споменати в статията активи в безопасна пазарна среда. Отворете безплатна тестова сметка с виртуални €10 000 през платформата ни Delta Trading или през популярната MetaTrader 5.

ИЛИ